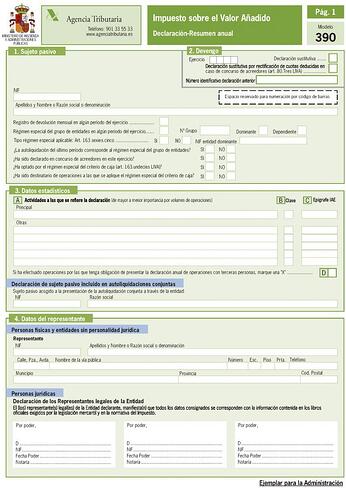

La declaración-resumen anual es la declaración de liquidación tributaria del Modelo 390 que contiene las operaciones realizadas a lo largo del año natural relativas a la liquidación del Impuesto sobre el Valor Añadido. Recordamos que el IVA grava bienes y prestaciones de servicios realizados por profesionales, así como importación de bienes y compras intracomunitarias.

- ¿Qué es el Modelo 390? ¿Quién está obligado a presentar el Modelo 390?

- Plazos de presentación del Modelo 390

- ¿Cómo se rellena el Modelo 390?

- ¿Cómo se presenta el Modelo 390?

- Novedades del modelo 390 para la declaración-resumen anual de 2022 y siguientes

- Más información y recursos para presentar el modelo 390 de la AEAT

¿Qué es el Modelo 390? ¿Quién está obligado a presentar el Modelo 390?

El Modelo 390 es el modelo informativo de resumen anual del IVA. Deben presentar la declaración informativa anual todos aquellos sujetos pasivos del Impuesto sobre el Valor Añadido que tengan la obligación de presentar autoliquidación mensual o trimestral, y además los sujetos pasivos incluidos dentro de la declaración conjunta.

No están obligados a presentar la declaración resumen-anual del IVA, Modelo 390:

- Aquellos sujetos pasivos obligados a presentar el Modelo 368 de régimen de servicios de telecomunicación, radiodifusión o TV y electrónicos.

- Los sujetos pasivos que tengan la obligación de presentar autoliquidaciones no periódicas según lo dispuesto en el artículo 71.7 del Reglamento del Impuesto sobre el Valor Añadido.

Quedan exonerados de presentar la declaración-resumen anual del IVA, Modelo 390:

- Aquellos sujetos pasivos que lleven los Libros registro del IVA a través de la Sede electrónica de la AEAT (Suministro Inmediato de Información). Estos sujetos pasivos son los siguientes (siempre que su competencia inspectora sea del Estado):

- Inscritos en el REDEME (Registro de Devolución Mensual del IVA).

- Grandes Empresas (facturación a efectos del IVA superior a 6.010.121,04 €).

- Grupos de IVA.

- Sujetos pasivos que hubieran optado por llevar los Libros registro del IVA a través de la Sede electrónica de la AEAT.

- Aquellos sujetos pasivos con periodo de liquidación trimestral que tributando solamente en territorio común, realicen actividades en régimen simplificado del Impuesto sobre el Valor Añadido y/o cuya actividad consista en operaciones de arrendamiento de bienes inmuebles urbanos.

¿Cuándo se está exonerando el Modelo 390? La exoneración de presentar la declaración-resumen anual del IVA no procederá en el caso de que no exista obligación de presentar la autoliquidación correspondiente al último periodo de liquidación del ejercicio por haber declarado la baja en el Censo de Empresarios, Profesionales y Retenedores antes del inicio del mismo.

Los sujetos pasivos excluidos de la obligación de presentar la declaración-resumen anual del IVA deberán cumplimentar el apartado específico reservado a los sujetos pasivos exonerados de la declaración-resumen anual del Impuesto requerido a estos efectos en el modelo de autoliquidación del Impuesto correspondiente al último periodo de liquidación del año en relación con las actividades económicas y, en su caso, sobre el porcentaje de prorrata aplicable, sectores diferenciados y porcentajes de tributación a varias Administraciones, así como el detalle del volumen total de operaciones realizadas en el ejercicio.

Los trabajadores autónomos en recargo de equivalencia no tienen la obligatoriedad de realizar la presentación del Modelo 390 (resumen anual).

Plazo de presentación del Modelo 390

¿Cuándo se realiza el Modelo 390? La declaración-resumen anual del Impuesto sobre el Valor Añadido, modelo 390, deberá presentarse en los treinta primeros días naturales del mes de enero siguiente al año al que se refiere la declaración. Los vencimientos que coincidan con un día inhábil se considerarán trasladados al primer día hábil siguiente.

Los sujetos pasivos acogidos a la declaración conjunta deberán efectuar por separado la presentación de la declaración-resumen anual durante los treinta primeros días naturales del mes de enero.